خط روند در تحلیل تکنیکال یعنی چه؟

مبحث خط روند در ، بسیار پرکاربرد است. برای شناسایی روند حاکم بر بازار یا سهم از دو روش تحلیل تکنیکال و میتوان استفاده کرد. قبل از اینکه وارد مبحث روند شویم باید برخی تعاریف و اصطلاحات را بدانیم تا با کمک آنها روند مناسب را روی رسم کنیم.

اگر نیاز به کسب اطلاعات بیشتر درباره مفاهیم بورسی دارید، مطلب «» را مطالعه کنید.

تعریف خط روند و انواع آن

احتمالا از تحلیلگران یا معاملهگران شنیدهاید که “روند دوست شماست” یا “در جهت روند معامله کنید”. اما به درستی این روند چیست و چه تاثیری در معاملات دارد؟

روند در علم تحلیل تکنیکال به معنای رفتار قیمت است که تمام افزایش و کاهشهای قیمت را شامل میشود. به بیان دیگر روند ساختار قیمت است که از برآیند صعود و نزولهای قیمت ساخته میگردد. در واقع زمانی که تغییرات افزایش یا کاهش قیمت در یک جهت شکل بگیرند، نظم خاصی در این تغییرات به وجود میآید که روند را تشکیل میدهد.

میتوان گفت روندها در تحلیل تکنیکال نوعی خطوط حمایت و مقاومت هستند که به شکل افقی رسم نمیشوند. بلکه با توجه به عرضه و تقاضای سهم، در قیمتهای گوناگون، شکل مورب به خود میگیرند.

خطوط روند هر چه افقیتر یا عمودیتر باشند، ناپایدارترند و هر چه شیب این خطوط به ۴۵ درجه نزدیکتر باشد، به سختی مسیر خود را تغییر میدهند.

روندها به سه نوع تقسیم میشوند:

۱– روند صعودی

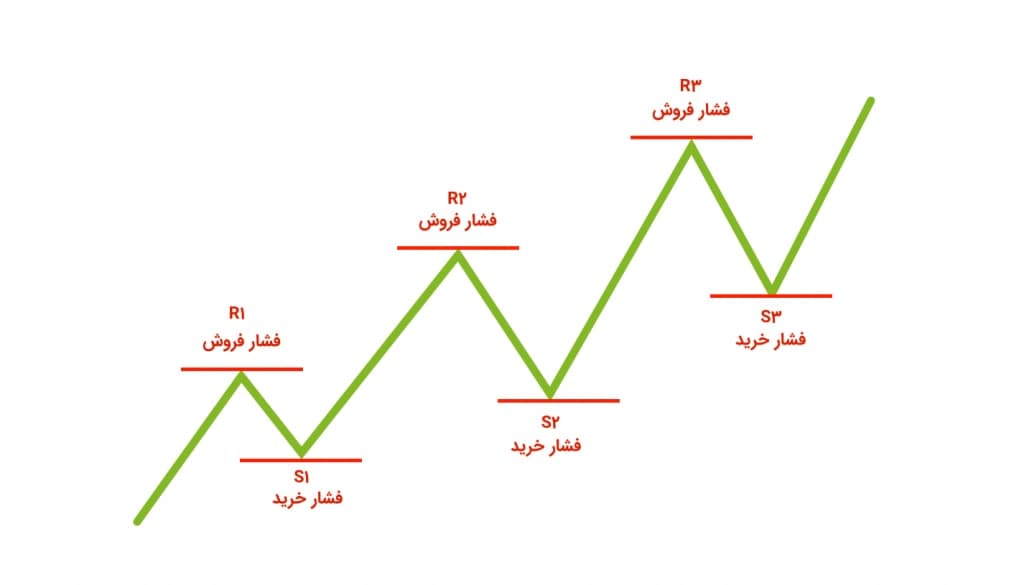

زمانی که در نمودار تکنیکالی، قیمت کف بالاتر از کف قبلی و سقف بالاتر از سقف قبلی میسازد، برآیند آنها روند صعودی را شکل میدهد. در این حالت، قیمت نسبت به نقاطی واکنش نشان میدهد که با برخورد به آن نقاط به سمت بالا رشد میکند. بنابراین، خط روند صعودی به عنوان یک حمایت عمل میکند.

ساختار روند صعودی کفهای بالاتر از کف قبلی و سقفهای بالاتر از سقف قبلی از شرایط روند صعودی است.

دلیل، آن است که در روند صعودی بازار هر مرتبه سقف بالاتری نسبت به قبل میسازد. یعنی همانطور که فروشندگان انتظار دارند خریدهای قبلی خود را در قیمتهای بالاتری بفروشند، خریداران جدید حاضرند در طی روند، سهم را در قیمتهای بالاتری بخرند.

آنچه در شکل شماتیک بالا دیده میشود این است که گاهی در خطوط روند صعودی ترسیم شده، قلهها از قبلی لزوما بالاتر نیستند، اما درهها حتما باید از دره قبلی خود بالاتر باشند که این موضوع نقض روند صعودی نیست.

کفهای بالاتر از کف قبلی در روند صعودی- بخش ایزی چارت از

۲– روند نزولی

روند نزولی در تحلیل تکنیکال یک نمودار زمانی اتفاق میافتد که قیمت، سقفهایی پایینتر از سقف قبلی و کفهایی پایینتر از کف قبلی تشکیل بدهد. در اینجا خط روند نقاط سقف را به یکدیگر متصل میکند، به همین دلیل خط روند نزولی مشابه یک مقاومت مورب عمل میکند.

ساختار روند نزولی. کفها و سقفهای پایینتر از کف و سقف قبلی.

۳– روند خنثی

در روند خنثی، قیمت به هیچ سمت و سوی مشخصی نمیرود و نمیتوان پیشبینی کرد که حرکت بعدی سهم صعودی یا نزولی است. در این شرایط سهم بین دو حد حمایت و مقاومت در حرکت است و تنها میتوان بین کف و سقف و با رضایت به کسب سود کمتر، معامله کرد.

در روند خنثی بین چندین کف و سقف، قیمت در حال نوسان است. توصیه میشود با معاملات پی در پی از سهم غافل نشویم یا منتظر بمانیم تا روند بعدی قیمت مشخص شود.

نحوه رسم خط روند

رسم یک خط روند در تحلیل تکنیکال بهسادگی کشیدن یک خط مستقیم است که با متصل کردن نقاط چرخش قیمت(مینیممها یا ماکزیممها) میتوان جهت روند کلی بازار یا سهام را نشان داد. خط روند نقاط حمایت یا مقاومت قیمت سهام را به یکدیگر متصل میکند. در روند صعودی، از نقاط کف و در روند نزولی، از نقاط سقف برای ترسیم خط روند استفاده میشود. بنابراین، خط روند صعودی یک حمایت و خط روند نزولی یک مقاومت در نمودار تکنیکالی است.

برای رسم خطوط روند از دو نقطه استفاده میکنیم، اما برای جلوگیری از خطا بهتر است خط روند سه نقطه را پوشش دهد، سپس آن را ادامه دهیم تا اعتبار خط روند ما ثابت شود. پس از انتخاب ابزار مورد نظر، با کلیک روی کف در روند صعودی یا کلیک روی پیوت سقف در روند نزولی و امتداد دادن هر کدام، میتوان به راحتی خط روند را ترسیم کرد.

ابزار رسم خط روند روی پلتفرم ایزی تریدر مفید

شکست خط روند

بهتر است بدانیم در تحلیل تکنیکال، هیچ خط روندی تا ابد ادامه نخواهد یافت. پس از اینکه خط روند اعتبار خود را از دست داد، آن را خواهد شکست و روند جدیدی را آغاز خواهد کرد. علت این اتفاق بنیادی است و باید به سهم مراجعه کرد. اما باید بدانید که نمودار سهم مایل است قیمتهای متفاوت را تجربه کند.

زمانی اتفاق میافتد که یک پر قدرت آن را به سمت بیرون خط شکسته و در همان جا بسته شود. ضمنا باید بیشترین بدنه کندل بیرون خط روند باشد. پس از کندل شکست، نیاز به یک کندل تاییدیه از جنس کندل شکست داریم. گاهی شکست روند پرقدرت است و سریع پیش میرود. گاهی نیز شکست روند با همراه است و خط روندی که شکسته میشود، توسط قیمت برای بار آخر آزمون میشود. پس از آن روند جدید آغاز میشود.

معامله گری روی خط روند

برای معامله سهام، روشهای متفاوتی وجود دارد. یکی از روش ها اتکا به تحلیل تکنیکال است. زمانی که شما به نمودار تکنیکال نگاه میکنید، ممکن است کمی سردرگم شوید. اما استفاده از روندها، تحلیل نوسان را سادهتر میکند. تحلیل روند برای معامله در بازار سهام بسیار تاثیرگذار است.

صعود و نزولهای پیدرپی است که یک روند را شکل میدهد. برای خرید سهم در یک روند صعودی بهتر است از تشکیل کف روی خط روند صعودی اطمینان پیدا کنیم. در اینجا باید به برای تشکیل دره و صعود قیمت توجه کرد. اما تنها مشاهده الگوی برگشتی کندلی کاملا قابل اطمینان نیست و باید ابزارهای مختلفی برای اطمینان بیشتر به کار برد.

انواع بازارها

در تحلیل تکنیکال دو نوع بازار هنگام تعیین روندها وجود دارد. بازار نوسانی یا و بازار روند دار یا ترند. شناخت کافی از این نوع بازارها، میتواند در انجام معاملات بسیار موثر باشد.

بازار روند دار یا ترند

بازاری است که قیمت با نظم خاصی به سمت بالا یا پایین در حرکت است. در این بازار قیمت، هدف مشخصی دارد و معامله در این بازار راحتتر است. در بازار ترند یا روند دار، قیمت با تشکیل کف و سقفهای منظم پیش میرود. در روند صعودی، قیمت کف و سقفهای بالاتری از قبل میسازد و در روند نزولی سقف و کفها پایینتر از روند قبل است. در بازار ترند قیمت به صورت پلهای و منظم در حال حرکت است و این حرکت میتواند به سمت بالا یا پایین باشد.

بازار روند دار- بازار صعودی

بازار روند دار- بازار نزولی

بازار رنج یا نوسانی

بازاری است که در آن قیمت هدف مشخصی ندارد و بین سطوح مشخصی به شکل افقی در حرکت است. در بازار رنج نظم خاصی بین سقف و کف قیمت وجود ندارد و بازار در حال نوسان بین قیمتهای مشخص پیش میرود. دلیل تشکیل بازار نوسانی شاید نبود اطمینان کافی و سردرگمی سهامداران باشد. ممکن است پول کافی برای به حرکت درآوردن سهم در بازار موجود نباشد یا سهامداران منتظر اخباری تازه از بازار یا شرکت مد نظر هستند تا پس از اطمینان اقدام به خرید یا فروش سهم کنند. دلیل دیگر بازار رنج میتواند این باشد که بازار تاکنون رونددار بوده و حال وارد محدوده استراحت شده است. معامله در بازار رنج کمی مشکل است و باید با بررسی نقاط کف و سقف، به خرید و فروشهای پیدرپی و سودهای کم رضایت داد.

بازار روند مشخصی ندارد

سوالات متداول

خط روند چیست؟

روند در علم تحلیل تکنیکال به معنای رفتار قیمت است که تمام افزایش و کاهشهای قیمت را شامل میشود. به بیان دیگر روند ساختار قیمت است که از برآیند صعود و نزولهای قیمت ساخته میگردد. در واقع زمانی که تغییرات افزایش یا کاهش قیمت در یک جهت شکل بگیرند، نظم خاصی در این تغییرات به وجود میآید که روند را تشکیل میدهد.

شکست خط روند به چه معنا است؟

بهتر است بدانیم در تحلیل تکنیکال، هیچ خط روندی تا ابد ادامه نخواهد یافت. پس از اینکه خط روند اعتبار خود را از دست داد، خواهد شکست و روند جدیدی را آغاز خواهد کرد. شکست روند زمانی اتفاق میافتد که یک الگوی شمعی پر قدرت آن را به سمت بیرون خط شکسته و در همان جا بسته شود. ضمنا باید بیشترین بدنه کندل بیرون خط روند باشد. پس از کندل شکست، نیاز به یک کندل تاییدیه از جنس کندل شکست داریم. گاهی شکست روند پرقدرت است و سریع پیش میرود. گاهی نیز شکست روند با پولبک همراه است و خط روندی که شکسته میشود، توسط قیمت برای بار آخر آزمون میشود. پس از آن روند جدید آغاز میشود.

بازار رنج یا نوسانی چیست؟

بازاری است که در آن قیمت هدف مشخصی ندارد و بین سطوح مشخصی به شکل افقی در حرکت است. در بازار رنج نظم خاصی بین سقف و کف قیمت وجود ندارد و بین قیمتهای مشخص نوسان میکند. دلیل تشکیل بازار نوسانی شاید نبود اطمینان کافی و سردرگمی سهامداران باشد. ممکن است پول کافی برای به حرکت درآوردن سهم در بازار موجود نباشد یا سهامداران منتظر اخباری تازه از بازار یا شرکت مد نظر هستند تا پس از اطمینان اقدام به خرید یا فروخط روند (به انگلیسی Trendline) خطی است که از بالاترین قیمتها (سقفهای قیمت) یا پایینترین قیمتها (کفهای قیمت) رسم میشود تا مسیر غالب قیمت را نشان دهد.

خطوط روند، حمایت و مقاومت را در هر بازه زمانی روی نمودار قیمت نمایش میدهند.

خطوط روند همچنین نشاندهنده مسیر، سرعت قیمت و الگوهای قیمت را در بازههای زمانی مختلف هستند.

نکات کلیدی:

- یک خط روند واحد را میتوان به یک نمودار اعمال کرد تا تصویر واضحتری از روند و سمت و سوی قیمت به دست آید.

- خطوط روند را میتوان به کفها و سقفهای قیمت اعمال کرد تا یک کانال به وجود آید.

- دوره زمانی تحلیل شده و نقاط دقیقی که جهت رسم خط روند استفاده میشوند برای هر معاملهگر متفاوت هستند.

خطوط روند به شما چه میگویند؟

خط روند یکی از مهمترین ابزار استفاده شده در تحلیل تکنیکال است.

برای ایجاد یک خط روند، تحلیلگر باید حداقل دو نقطه روی نمودار قیمت داشته باشد.

برخی تحلیلگران مایلند از بازههای زمانی متفاوت مانند یک دقیقه یا پنج دقیقه استفاده کنند. برخی دیگر از تحلیلگران نمودارهای روزانه یا هفتگی را در نظر میگیرند.

آنچه باعث جذابیت و فراگیر شدن استفاده از خطوط روند میشود این است که میتوان از این خطوط صرفنظر از بازه، چارچوب، و فاصله زمانی در شناسایی روندها استفاده کرد.

اگر سهام یک شرکت روی 350 تومان معامله میشود و سپس در عرض چند روز به سمت 400 تومان و چند هفته دیگر به سمت 450 تومان حرکت کند، تحلیلگر سه نقطه برای ترسیم روی نمودار خواهد داشت که از 350 تومان آغاز و سپس به سمت 400 و 450 تومان حرکت میکند.

اگر تحلیلگر خطی بین این سه نقطه قیمت ترسیم کند، این خط روندی صعودی خواهد داشت. خط روند ترسیم شده دارای شیبی مثبت است و بنابراین به تحلیلگر میگوید که باید مطابق با مسیر روند خرید کند.

با این وجود، اگر قیمت سهام این شرکت از 350 تومان به 250 تومان برسد، خط روند شیبی منفی خواهد داشت و تحلیلگر باید مطابق با مسیر روند فروش داشته باشد.

ساختار کلی خط روند

خط روندها از وصل کردن پایینترین یا بالاترین نقاط قیمت در نمودار بدست میآیند.

خط روند نزولی از وصل کردن سقفهای قیمت و خط روند صعودی از وصل کردن کفهای قیمت بدست میآید.

مثالهایی واقعی از خط روند

استفاده از خطوط روند نسبتا آسان است.

معاملهگر فقط باید نمودار قیمت (شامل قیمتهای باز شدن، بسته شدن، بالاترین و پایینترین) را در نمودار داشته باشد. امروزه نرمافزارهای تحلیل تکنیکال نمودارها را در انواع مختلف (نمودار شمعی، نمودار خطی، نمودار میلهای و…) نمایش میدهند.

در تصویر زیر نمودار قیمت سهام ایران خودرو را میبینید که خط روند صعودی (خط آبی) روی آن رسم شده است.

این خط روند مسیر صعودی سهام ایران خودرو را نشان میدهد و میتوان آن خط را به عنوان یک سطح حمایت در نظر گرفت.

در این مورد، معاملهگر ممکن است ترجیح دهد که نزدیک به خط روند خرید خود را انجام دهد و برای مدتی طولانی این موقعیت معاملاتی را حفظ کند.

اگر عملکرد قیمت خط قیمت را شکسته و پایینتر رود، معاملهگر میتواند آن را به عنوان سیگنالی برای بستن موقعیت (یعنی فروش) در نظر بگیرد. این امر به معاملهگر اجازه میدهد مطابق روند معامله کند و هنگامی که روندی که دنبال میکند شروع به ضعیف شدن کرده از معامله خرید خارج شود.

خطوط روند البته بستگی زیادی به بازه زمانی دارند. در مثال بالا، معاملهگر احتیاجی به ترسیم مداوم و چندباره خط روند ندارد. با این حال، در مقیاس زمانی دقیقه، ممکن است خطوط روند متفاوتی بتوان رسم کرد و معاملهها احتیاج به تنظیم مجدد و قاعدهمند داشته باشند.

نمودار زیر خط روند نزولی در نمودار سهام پارس خودرو را نمایش میدهد:

تفاوت بین خطوط روند و کانالها

بر یک نمودار بیش از یک خط روند را میتوان اعمال کرد.

معاملهگران معمولا برای ایجاد کانال خط روندی برای اتصال قیمتهای بالا و همچنین خط روندی برای اتصال قیمتهای پایین رسم میکنند. کانال میتواند هم حمایت و هم مقاومت را برای بازه زمانی مورد بررسی مشخص کند.

مشابه با خط روند واحد، معامله گران به دنبال رشد و افت ناگهانی قیمت یا شکست هستند تا وقتی قیمت به خارج از کانال رسید، متناسب به جهت حرکت قیمت، معامله خود را انجام دهد. نقطه شکست کانال میتواند به عنوان نقطه خروج یا نقطه ورود استفاده شود.

محدودیتهای خط روند

خطوط روند محدودیتهایی مشابه سایر ابزارهای تحلیل تکنیکال دارند.

هرگاه داده قیمت بیشتری در نمودار اضافه شود، خطوط روند نیز باید دوباره تنظیم شوند.

یک خط روند گاهی برای مدتی طولانی ادامه پیدا میکند و قیمت به اندازه کافی از آن فاصله خواهد گرفت و از این رو نیاز به بروزرسانی دارد. علاوه بر این، معاملهگران اغلب نقاط داده متفاوتی را برای اتصال انتخاب میکنند.

ممکن است خط روندی که توسط یک معاملهگر رسم شده، توسط معاملهگران دیگر به شکل دیگری مشاهده شود.

به عنوان مثال، برخی معاملهگران در یک بازه از کفهای قیمت استفاده میکنند درحالیکه دیگران ممکن است از پایینترین قیمت بسته شدن در یک دوره زمانی استفاده کنند.

نکته آخر این است که خطوط روند اعمال شده بر چارچوبهای زمانی کوچکتر میتوانند به حجم حساس باشند. یک خط روند که در طول ان حجم قیمت پایینی وجود داشته، ممکن است به سادگی و هرگاه حجم در طول یک بازه معاملاتی بالا رفت شکسته شود.

ش سهم کنند. دلیل دیگر بازار رنج میتواند این باشد که بازار تاکنون رونددار بوده و حال وارد محدوده استراحت شده است.

بیشتر بخوانید: اخبار بازارهای مالی arznow